最後に有価証券の「資産分散」について、考えてみようと思います。

1.資産ポートフォリオ(アセットミックス)の基本

有価証券市場の種類は、多くあります。大別すると、「国内株式」「先進国や新興国の株式」「国内債券」「先進国や新興国の債券」「リート(不動産投資信託)」が等が主な投資対象となると思います。

本シリーズでは、長期的に見て経済は右上がりのトレンドを辿るはずとの前提に立ち、資産運用を考えてきました。国内の株式等有価証券市場については、日本人として一番分かり易く馴染みやすいため、その意味では安心感があります。しかし、将来の日本の状態を想像したとき、経済状況や株式市場に楽観的な見方はどうしても厳しいと思われる方も少なくないと思います。少子高齢化による生産年齢人口減少の危惧、厳しい国家財政事情等不安要素が多いのも事実です。その観点で見るならば、長期的な右上がりのトレンドを日本の市場にのみ求め、全ての投資資産を投じるのはやはりリスクが偏ってしまうと思います。そこで、海外市場の有価証券を含めた資産分散(ポートフォリオ)を組み、リスク低減と収益の安定性を図ることに意味が出てきます。本来資産分散の期待効果は、値動きが異なる有価証券等をミックスすることにより投資資産全体の価格変動を平準化させ、収益を安定化させることにあります。しかし、それは分かってはいるが、海外市場のことはよく分からないということから二の足を踏む方もいらっしゃると思います。でも大丈夫です。

海外の個別の株式銘柄や債券を選別投資するのは、一般の個人投資家にとっては、確かにハードルは高いと思います。そう言った場合、海外市場の成長を捉えるには、インデックス型投資信託等を選択すればいいことになります。これは、指数連動型とも言われ、アメリカならアメリカの株式等市場全体の動きを捉える商品になります。日本の株式市場の場合なら、「日経平均連動型」や「TOPIX連動型」の投資信託等がそれに相当します。私がこういったインデックス型投信をお勧めすることには以下2つの理由があります。

①その国々や地域の全体の成長トレンドに収益を求めるのに適していること。国毎

の経済状態が値動き反映されるため、分かり易く理解がしやすいこと。

②例えば日本株を投資対象とした投信にも、いろいろな種類が数多くあります。し

かもこれらの値動きと収益性は異なりますが、これらの投信全てを合算する

と、日経平均株価やTOPIXの値動きに近似し、収斂してきます。

以上から、長期目線での投資を考えその国全体の経済や市場の成長に期待した投資をするという姿勢の場合、個別の銘柄や投信の選別を図らなくとも、インデックス型を中心に据えた資産分散(ポートフォリオ)での運用で十分収益を追求できると考えられます。特に一般の個人投資家が老後に備える資産運用として適切と考えます。

2.具体的な資産配分の考え方

一般の個人投資家がポートフォリオ運用(アセットミックス)を考える上で適切な方法を2つほどご紹介します。それは「リバランス運用」と「リアロケーション運用」です。

①リバランス運用

これは、簡単な考え方です。資産分散(ポートフォリオ)による運用を開始する時点で日本株式等のアセット毎に配分比率をまず設定します。次に見直しのタイミング(3年後や5年後等時期は自由)を決め、その時点の配分比率がどう変化しているかを確認します。上記イメージ図では、当初4資産(アセット)の配分比率は1/4づつとしていましたが、設定した運用期間経過後の資産比率が変化しています(国内株式30%・海外株式15%・国内債券20%・海外債券35%)。期間経過後は全体の運用資産内において、比率的に高くなっているものと低くになっているものが出ています。このバランスの不均衡をもとの1/4づつに戻してやるべくリバランスを実施します。比率の高くなった資産(割高なアセット)を一部売却し、その資金を低くなった資産(割安なアセット)に配分調整を行う訳です。このリバランスを運用期間中、定期的に実施します。このリバランス運用の狙いは、ひとつには、資産配分の偏りを是正し、全体のリスクを一定の状況に維持すること。もうひとつが、割高なものから割安なものへの資金移動で収益性を高める効果を期待することです。当初設定する比率は、個人投資家本人が、どのくらいのリスクをとることが適正かを判断し決めます。債券よりは株式のほうが値動きが大きくなるので、株式を高めの運用比率とした場合、その逆と比べると資産全体のリスクは高まります。比較的大きなリスクを取って収益性を高めるか、リスクを減らし安定的な運用を志向するかにより配分比率を決めます。

次に紹介するのが、「リアロケーション運用」です。

②リアロケーション運用

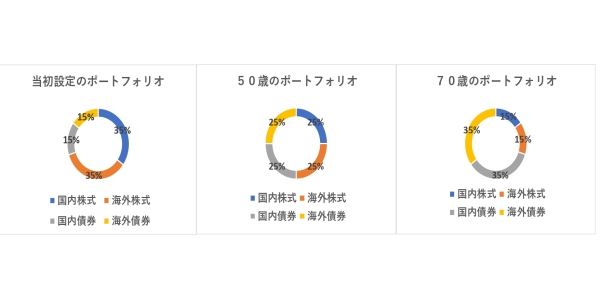

これは、前回シリーズ№3で解説しましたた個人投資家自身の年齢を勘案した資産配分調整を基本としています。特に株式等の有価証券運用を考えた場合、再三再四本稿で指摘してきましたとおり、長期での運用が適切です。すなわち、年齢が若いときは長期での運用が可能なため、リスク資産比率を高めた運用をする。逆に高齢となったときは、長期での運用が厳しくなる分その比率を落とし、安定的な資産の比率を高める。専門的には「リスク許容度」と言いますが、長期運用が可能な若いときのほうが許容度が高いのです。上記イメージ図では、50歳および70歳のタイミングで当初設定した比率から、リスクの高い株式を一部売却し、よりリスクの低い(株式よりも価格変動が小さい)債券へ資金シフトする調整を行うことを示しました。年齢に応じ、リスク許容度に見合った資産(ポートフォリオ)構成へ随時見直していく運用が「リアロケーション運用」です。

3.まとめ

「1人のFPと資産運用を考える!」として4回のシリーズで個人投資家の目線で資産運用について考えてきました。「若いうちから年数を掛けて株式等有価証券の積立運用を行い、時に運用資産の配分を調整しリスクバランスと安定収益確保を目指す。」この投資姿勢が一般の個人投資家にとっては適切と考えます。積極的に「積立NISA」や「iDeCo」の活用を検討すべきです。

(文責:2024年3月 小山田真)