中小企業の経営者(オーナー)の皆様の中には、円滑な後継者への経営権承継の方法について思案している方々も多いと思います。本稿では、中小企業の事業承継において「家族信託」を活用するケースが増えてきている現状を踏まえ、その背景とポイントを分かり易く解説したいと思います。

1. いくつかの自社株式承継の方法を比較検討してみる

後継者への事業承継で、一番しっかりと事前対策をしなければならない項目のひとつが、現経営者が保有する「自社株式の承継」についてです。後継者が安定した経営権を確保するうえで、何より大切な項目と言えますが、現経営者の皆様の生前対策として、いくつかの手段(方法)があります。後継者として既に内定している方がいらっしゃる場合、主な具体的対応方法としては、

(1) 生前贈与もしくは譲渡をする

(2) 遺言を作成する

(3) 「家族信託」契約を結ぶ 等が考えられます。

それぞれの特徴やメリット・デメリットを簡単にまとめると以下のようになります。

| 類型 | 特徴 | メリット・デメリット |

| (1)生前贈与もしくは譲渡 | 現経営者および後継者が双方合意のもと贈与もしくは譲渡契約書を締結するもの。贈与や譲渡のタイミングや額・数量等も当事者間で自由に決める。 |

・暦年贈与、相続時精算課税制度、事業承継税制、民法の特例等の利用で税金対策を講じられる。 |

| (2)遺言作成 | 原則、相続発生以後の後継者を遺言者(現経営者)の一方的な意思で指定するもの。自社株式承継としては一番簡易で分かり易い対応方法である。 |

・遺産分割時の紛争発生等を回避でき、承継手続きを円滑化できる。 |

| (3)家族信託契約 | 自社株式の生前贈与もしくは後見的な管理委託、遺言的な承継者指定等、後継者含め関係当事者間で話し合い、設計・契約するもの。 |

・現経営者の認知症等不測の事態発生時対応や当面の議決権行使の権利留保、当初指定の後継者を変更する対応等、状況の変化に適応できる柔軟な設計ができる。 |

(1)および(2)については、誰しも事業承継対策では、思い付くものと言えます。しかし、(3)の家族信託には(1)と(2)の機能を内包させたり、それらを超えた機能を付加できる等大きな特徴があります。例えば、当初の設計・契約で次に記述する効果的な対応が可能となる点にご注目ください。

2.家族信託の優れた機能

以下のいずれもが、贈与・譲渡方式や遺言作成では対応できない項目ですが、「家族信託」なら実現可能となるものです。

〇生前に保有自社株を後継者に贈与等で権利移転しても、株式の議決権(経営権)に

ついては当面現経営者に残しておくこと。また、当該議決権の後継者への移転タイ

ミングも自由に設 定すること。

〇生前に保有自社株を後継者に贈与等で権利移転した後、信託契約期間中に当該後継

者に不測 の事態が生じた・後継者としては不適格と判明した等の事態に対応できる

設計・契約をする こと。

〇自社株の承継については遺言と同様指定できるが、その指定した後継者以後の自社

株移転先 をも設計・契約段階で指定すること。例えばこの機能により、長期に渡る

同族経営維持を現経営者が志向できることになる。 等

家族信託は、以上のような今後を見越した臨機応変かつ柔軟な対応を可能にさせます。 特に、自社株式の権利を議決権と収益権(配当受領権)に分離し、設計・契約できる点は特筆すべき特徴と言えます。次に、事業承継でよく使われる家族信託の設計・契約の代表例を示します。 家族信託の仕組み(委託者・受託者・受益者の設定等)については、以下のリンクで詳しく触れていますので、ご参照ください。

<これを1回読めば、家族信託を理解できる!

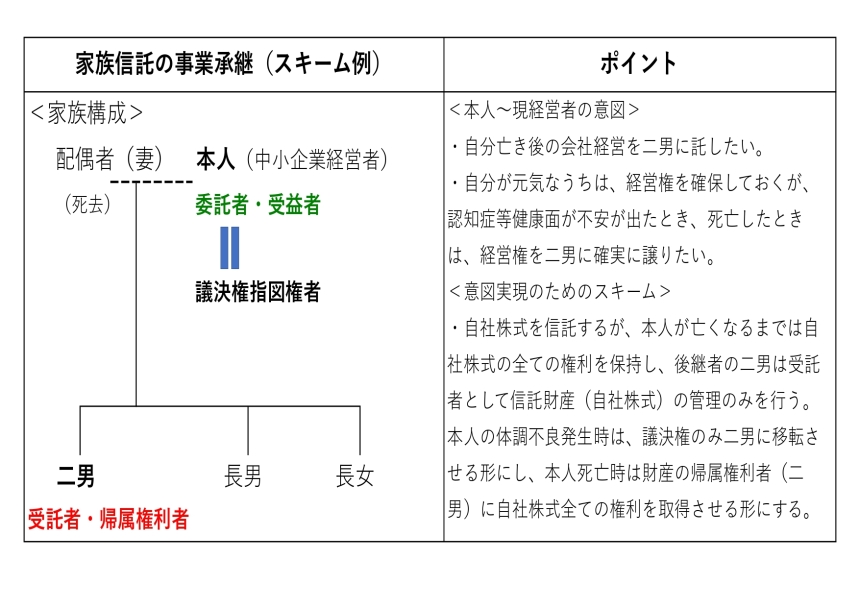

<家族信託のスキーム例とそのポイント>

上記スキームでは、契約当初から後継者へ贈与をすることはせず(贈与税回避目的)、現経営者の方が亡くなるまで(信託契約終了時)は、受益者として自社株式の全ての権利を保有する形にしています。専門的には自益信託といいますが、これが家族信託契約の主流となっています。 いずれにしても、現経営者の方が当面経営権の保持を可能にすることができ、万が一のときは議決権を後継者に移転させることを可能にしています。このことは、不測の事態が生じても、経営継続に支障を来たさない効果がある訳です。単純な生前贈与や遺言作成では対応できない機能です。最終的な自社株式の承継先は後継者にしておくことで、遺言機能をも内包しています。 勿論、贈与税は課税されますが、自社株式評価が低いタイミングを利用し、契約当初より後継者を受益者とするスキームとし、議決権のみを現経営者の方が保留しておく形にすることも可能です。この他にも、信託契約期間中の受益者等の変更等現経営者のニーズに応じた設計・契約が可能な点は家族信託の最大の特徴です。事業承継の検討において、是非一度活用を考えてみる価値があると言えます。

家族信託は、信託法の解釈や税制面等の理解を必要とする生前対策です。専門家に相談しながら 検討すべきものと思料されます。当事務所は家族信託も専門に扱っており、皆様のニーズに応じた設計やアドバイスを提供できます。お気軽にお問い合わせください。